iDeCo(イデコ)とは、個人型確定拠出年金の愛称で、公的年金(国民年金・厚生年金)とは別に各人で積み立て運用する私的年金制度のこと。

その最大の魅力は税制が優遇されていることです。

掛金拠出時(全額所得控除)、運用時(運用益非課税)、受取時(退職所得控除・公的年金控除)の3つの段階で税制上の優遇措置を受けることができます。

2024年12月27日、政府は2025年度税制改正大綱を閣議決定しました。

iDeCoにかかる改正としては「掛金上限の引き上げ」と「退職所得控除の重複排除の特例の対象期間の延長」の2つです。

今回は、iDeCoにかかる2つの税制改正について、確認します。

1.入口(掛金拠出時)の税制改正

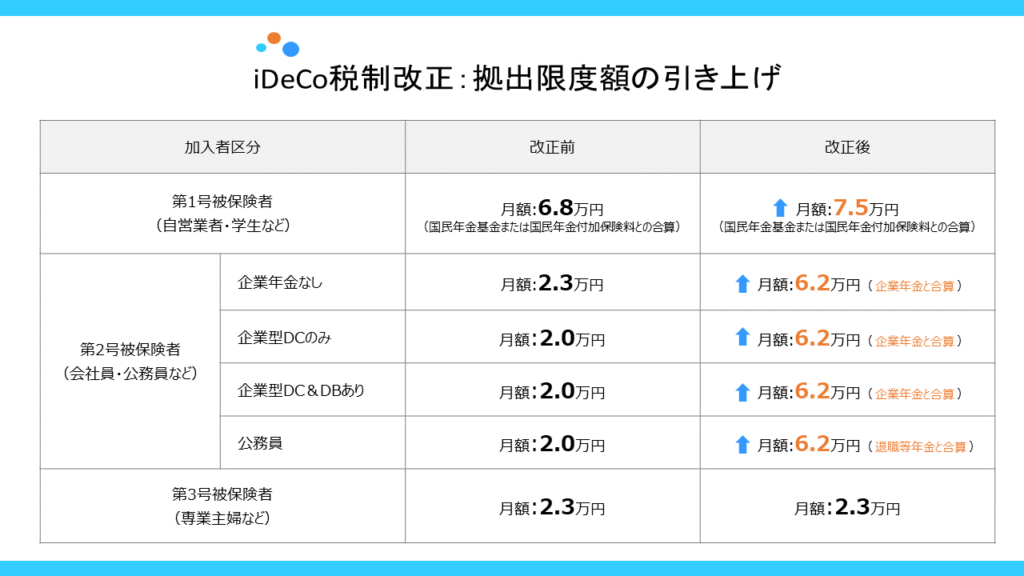

入口となる「掛金拠出時」の税制改正は、iDeCoの拠出限度(上限)額の引き上げです。

2026年12月1日施行予定です。

令和7年度税制改正大綱(令和6年12月27日閣議決定)における該当箇所を抜粋します。

個人型確定拠出年金の拠出限度額を次のとおりとする。

イ 第一号被保険者

月額7.5万円(現行:月額6.8万円)

ロ 企業年金加入者

月額6.2万円から確定給付企業年金ごとの掛金相当額及び企業型確定拠出年金の掛金額を控除した額(現行:月額2.0万円)

ハ 企業年金に未加入の者(第一号被保険者及び第三号被保険者を除く。)

月額6.2万円(現行:月額2.3万円)

改正前と改正後の拠出限度額を表で、確認します。

↓ クリックして拡大 ↓

第1号被保険者は、7,000円の増額。

第2号被保険者は、企業年金なしの場合は39,000円の増額、企業年金ありの場合は42,000円の増額。

第3号被保険者は、変更ありません。

2.出口(受取時)の税制改正

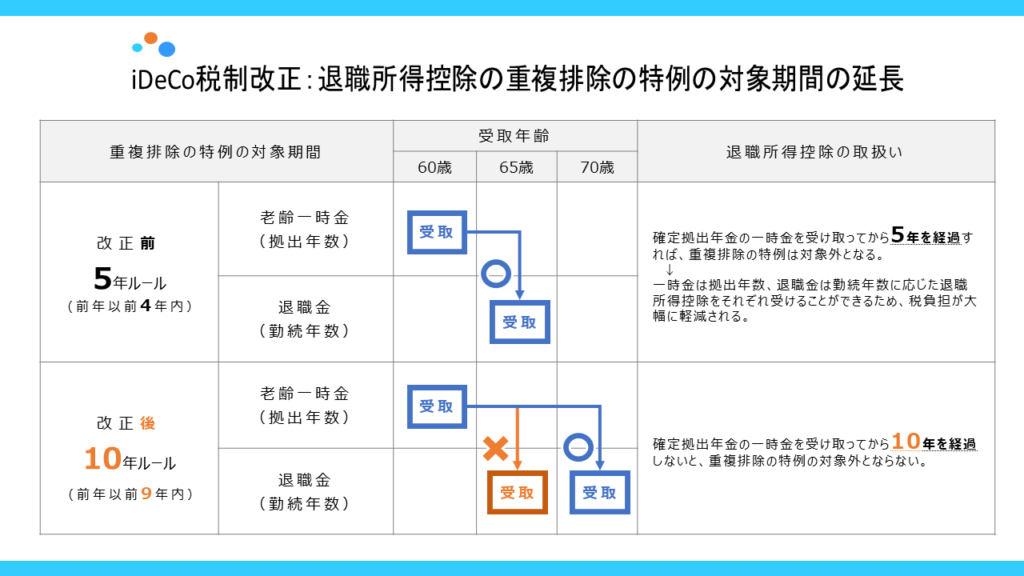

出口となる「受取時」の税制改正は、退職所得控除の重複排除の特例の対象期間の延長です。

これまでは確定拠出年金を一時金で受け取り後に退職金を受け取る場合、その間隔が5年あいていれば重複排除の特例の対象外となり、それぞれの拠出年数や勤続年数に応じた退職所得控除を受けることができました。

いわゆる「5年ルール」です。

2026年1月からは、「5年ルール」は「10年ルール」に変更されます。

令和7年度税制改正大綱(令和6年12月27日閣議決定)における該当箇所を抜粋します。

退職手当等(老齢一時金(確定拠出年金法の老齢給付金として支給される一時金をいう。以下同じ。)を除く。)の支払を受ける年の前年以前9年内に老齢一時金の支払を受けている場合には、当該老齢一時金等について、退職所得控除額の計算における勤続期間等の重複排除の特例の対象とするほか、老齢一時金に係る退職所得の受給に関する申告書の保存期間を10年(現行7年)と する。

(注)上記の改正は、令和8年1月1日以後に老齢一時金の支払を受けている場合であって、同日以後に支払を受けるべき退職手当等について適用する。

例えば、iDeCo(確定拠出年金)を60歳で受け取り、退職金を65歳で受け取った場合、改正前は重複排除の特例の対象外でしたが、改正後は重複排除の特例が適用され、税負担が重くなります。

図で、確認します。

↓ クリックして拡大 ↓

影響がある人は、確定拠出年金を一時金で先に受け取り、あとから退職金を受け取る人となります。

日本の定年年齢は60歳が過半ですので、退職金も60歳に受け取る人が多いでしょう。

よって、影響を受ける人は、限定的です。(ほぼほぼいない。)

最後にまとめ。

・2025年度税制改正大綱ではiDeCo関連の改正としては「拠出限度額引き上げ(入口)」と「退職所得控除の重複排除の特例の対象期間延長(出口)」の2つ。

・掛金の拠出限度(上限)額の引き上げが実施され税制優遇措置が拡大。2026年12月施行予定。

・退職所得控除の重複排除の特例の対象期間が延長され税制優遇措置が縮小。2026年1月適用開始。

以上

written by tantosya-masao