2018年の税制改正により、2020年から、年収850万円超の給与所得者の給与所得控除額が引き下げられています。

給与所得控除額の引き下げとは、つまり、増税されたということ。

一方で、子育て等の負担のある人には、税負担の軽減制度が新設されています。

その軽減制度が、所得金額調整控除です。

所得金額調整控除は扶養控除とは異なり、夫婦の双方で適用を受けることが可能です。

今回は、2020年より開始された所得金額調整控除の適用対象要件と、子育て中の共働き夫婦の所得金額調整控除の取扱いを確認します。

1.所得金額調整控除の適用対象者

所得金額調整控除は、その年の給与等の収入金額が 850万円を超える給与所得者で所定の要件に該当する場合に適用されます。

所定の要件とは、次の4つです。

①本人が特別障害者に該当する者

②特別障害者である同一生計配偶者を有する者

③特別障害者である扶養親族を有する者

❹年齢23歳未満の扶養親族を有する者

所得金額調整控除の適用を受けるために提出する『所得金額調整控除申告書』の様式も、4つの要件のいずれかにチェックをつける様式となっています。

↓ クリックして拡大 ↓

🔎 給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告|国税庁https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_73.htm

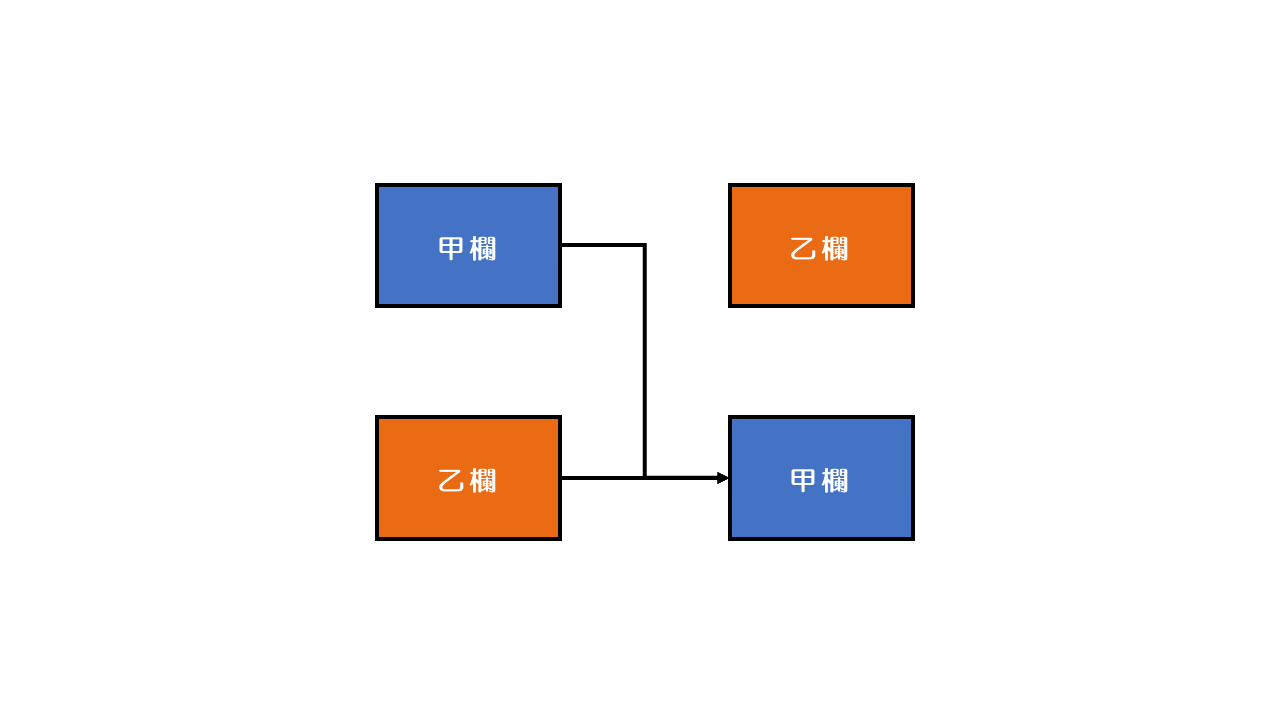

2.子育て中の共働き夫婦の所得金額調整控除の適用

子育て中の共働き夫婦であっても、扶養控除は、同一生計内のいずれか一方のみの所得者にしか適用することができません。

ですが、所得金額調整控除には、その制限はありません。

所得金額調整控除は、夫婦ともに年収850万円超に該当すれば、 夫婦の双方で、所得金額調整控除の適用を受けることができます。

↓ クリックして拡大 ↓

国税庁の「所得金額調整控除に関するFAQ」に記載されている[問]と[答]も参照しましょう。

↓

(共働き世帯における所得金額調整控除(子ども等)の適用)

〔問〕 いわゆる共働きの世帯で、扶養親族に該当する20歳の子がいる場合、扶養控除の適用については夫婦のいずれかで受けることとなりますが、所得金額調整控除(子ども等)の適用についても夫婦のいずれかで受けることとなるのでしょうか。

〔答〕同じ世帯に所得者が2人以上いる場合、これらの者の扶養親族に該当する人については、これらの者のうちいずれか一の者の扶養親族にのみ該当するものとみなされるため、いわゆる共働きの世帯の場合、一の扶養親族に係る扶養控除の適用については、夫婦のいずれかで受けることとなります。他方、所得金額調整控除(子ども等)の適用については、扶養控除と異なり、いずれか一の者の扶養親族にのみ該当するものとみなされませんので、これらの者はいずれも扶養親族を有することとなります。そのため、いわゆる共働きの世帯で、扶養親族に該当する年齢23歳未満の子がいる場合、夫婦の双方で所得金額調整控除(子ども等)の適用を受けることができます。

🔎 所得金額調整控除に関するFAQ(源泉所得税関係)【PDF】|国税庁https://www.nta.go.jp/publication/pamph/pdf/0020006-075.pdf

3.所得金額調整控除の控除額の計算式

所得金額調整控除の控除額の計算式は、以下です。

{給与等の収入金額(1000万円超の場合は1000万円)-850万円}× 10%

例えば、給与等の収入金額が900万円の人であれば、900万円-850万円の50万円に10%を乗じた5万円が、所得金額調整控除の額となります。

給与等の収入金額が1000万円超の場合は上限が適用され、所得金額調整控除の額は、15万円です。

🔎 所得金額調整控除|国税庁https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1411.htm

最後にまとめ。

・所得金額調整控除は、子育て等の負担がある人に、給与所得控除額の引き下げによる負担増を軽減するための制度である。

・所得金額調整控除は、扶養控除とは異なり、共働き夫婦の双方で適用を受けることができる。

・所得金額調整控除は、給与の収入(1000万円を超える場合は1000万円)から850万円を控除した金額の10%が控除額となる。

以上

written by tantosya-masao

.png)