令和6年6月から、所得税3万円、個人住民税1万円の定額減税が開始されます。

会社員の定額減税事務は、個人住民税は市区町村での対応となりますが、所得税については源泉徴収義務者である企業での対応が必要です。

定額減税の事務にあたり、まず初めに行うことは、減税対象者の確認です。

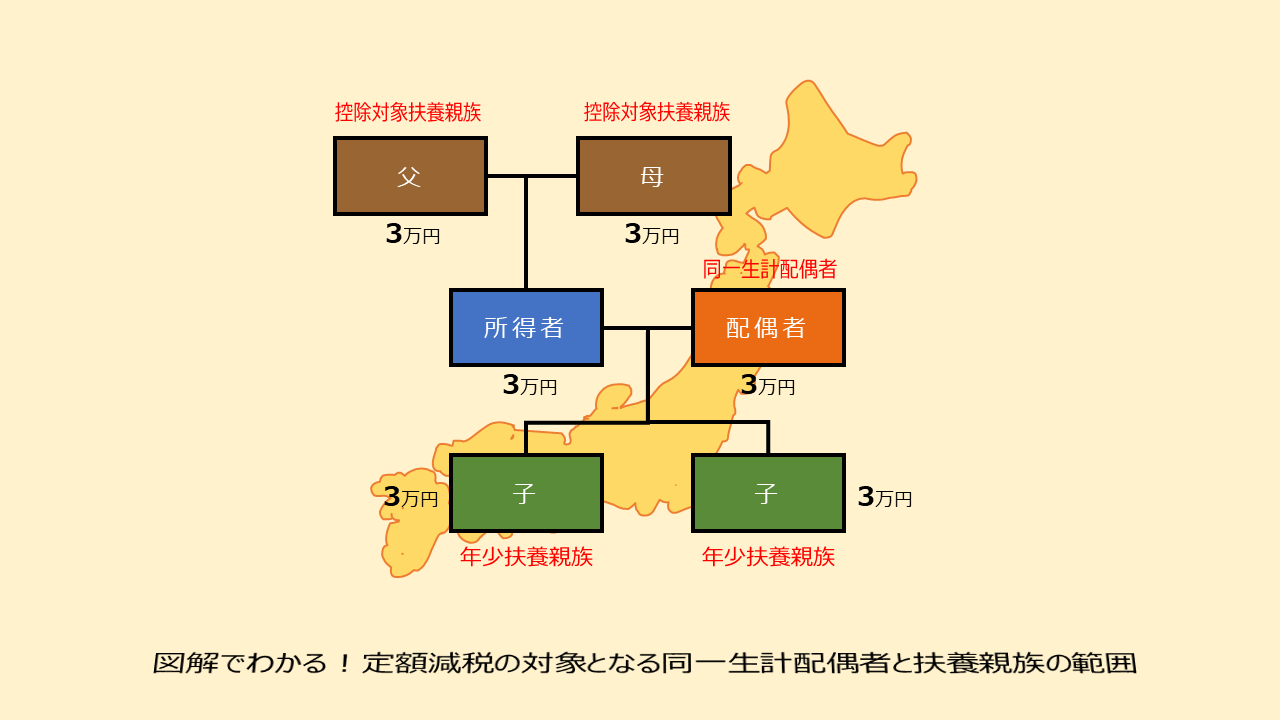

定額減税は所得者本人分に加え、扶養家族分も所得者本人の所得税の減額対象となります。

今回は、定額減税対象として給与所得者の所得税の減額対象に含める「同一生計配偶者」と「扶養親族」の範囲について確認します。

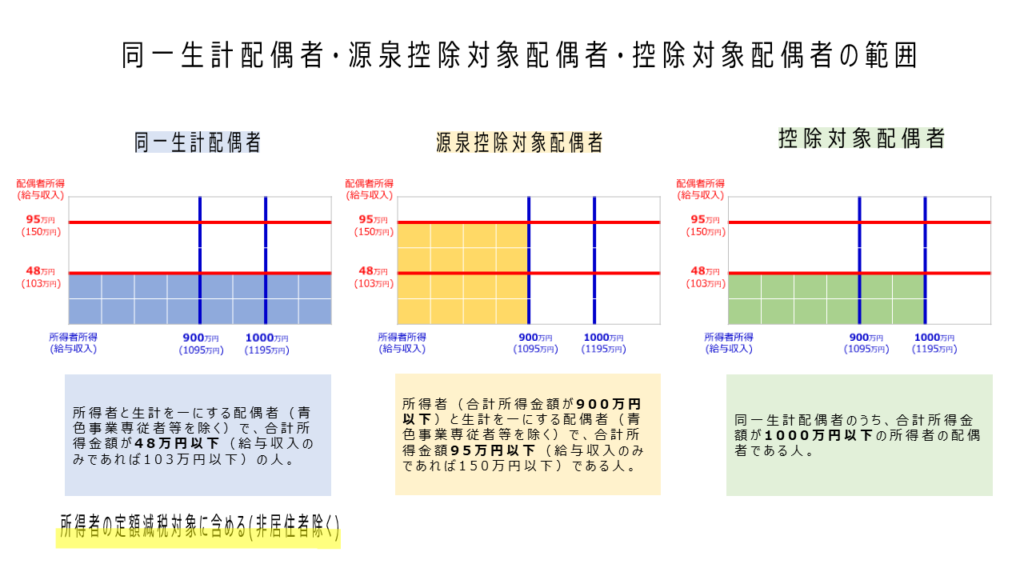

1.同一生計配偶者の範囲

「同一生計配偶者」とは、所得者と生計を一にする配偶者(青色事業専従者等を除く)で、合計所得金額が48万円以下(給与収入のみであれば103万円以下)の人をいいます。

「同一生計配偶者」には所得者本人の所得要件はなく、配偶者の所得要件のみとなります。

配偶者の合計所得が48万円以下ということは、基礎控除額48万円を適用すると、課税所得は0円(合計所得金額-基礎控除額)となります。

つまり、「同一生計配偶者」とは配偶者本人は所得税負担が生じていない人のことです。

配偶者自身に所得税負担が生じないことから、配偶者本人には定額減税として所得税を戻すことができません。

よって、「同一生計配偶者」を有する所得者の所得税で減税しますね。という制度になっています。

なお、毎月の給与賞与の源泉徴収の際に控除対象となる配偶者は「源泉控除対象配偶者」です。

「源泉控除対象配偶者」は、所得者(合計所得金額が900万円以下)と生計を一にする配偶者(青色事業専従者等を除く)で、合計所得金額95万円以下(給与収入のみであれば150万円以下)である人をいいます。

「源泉控除対象配偶者」には、所得者の所得要件があります。

また、年末調整の配偶者控除の対象となる配偶者は「控除対象配偶者」です。

「控除対象配偶者」とは、「同一生計配偶者」のうち、合計所得金額が1,000万円以下の所得者の配偶者である人をいいます。

「控除対象配偶者」にも、所得者の所得要件があります。

「同一生計配偶者」・「源泉控除対象配偶者」・「控除対象配偶者」を図解すると以下です。

↓ クリックして拡大 ↓

表で整理すると以下です。

↓ クリックして拡大 ↓

定額減税の対象として所得者の所得税の減額対象に含める配偶者は「居住者である同一生計配偶者」となります。

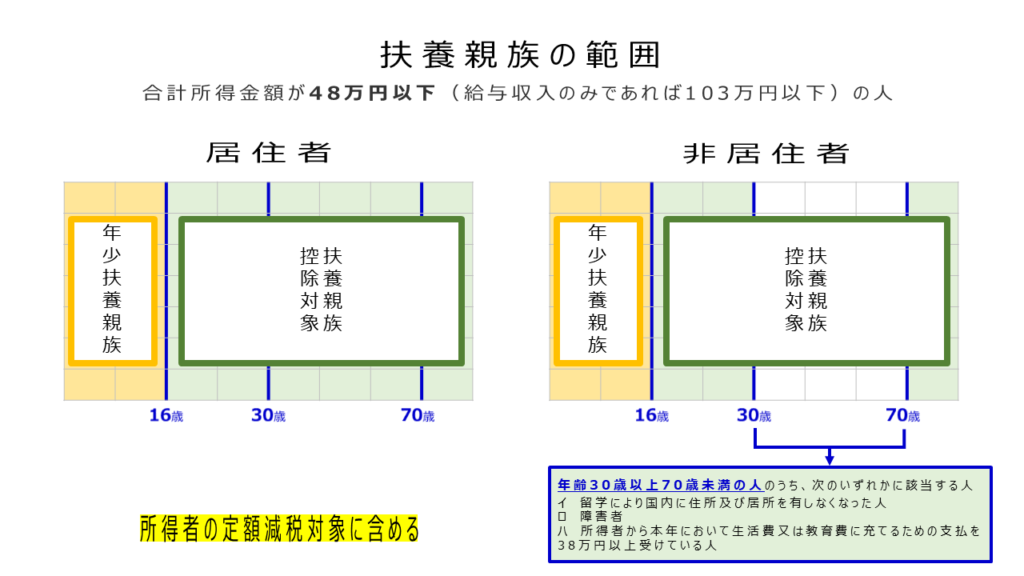

2.扶養親族の範囲

「扶養親族」とは、所得者と生計を一にする親族(配偶者、青色事業専従者等を除く)で、合計所得金額が48万円以下(給与収入のみであれば103万円以下)の人をいいます。

「扶養親族」のうち、毎月の給与賞与の源泉徴収の際に控除対象となる扶養親族が「控除対象扶養親族」です。

「控除対象扶養親族」とは、以下の(1)・(2)に該当する人をいいます。

(1)居住者のうち、年齢16歳以上の人

(2)非居住者のうち、

①年齢16歳以上30歳未満の人

②年齢70歳以上の人

③年齢30歳以上70歳未満の人のうち、次のいずれかに該当する人

イ 留学により国内に住所及び居所を有しなくなった人

ロ 障害者

ハ 所得者から本年において生活費又は教育費に充てるための支払を38万円以上受けている人

扶養親族の範囲を図解すると以下です。

↓ クリックして拡大 ↓

非居住者は定額減税の対象外のため、定額減税の対象として所得者の所得税の減額対象に含めるのは「居住者である控除対象扶養親族」となります。

また、年齢16歳未満の扶養親族である「居住者である年少扶養親族」も、定額減税の対象として所得者の所得税の減額対象に含めます。

最後にまとめ。

定額減税の対象として所得者の所得税の減額対象に含める人は以下①~③の家族。

①居住者である「同一生計配偶者」

②居住者である「控除対象扶養親族」

③居住者である「年少扶養親族」

以上

written by tantosya-masao