2020年度より適用される個人所得課税の改正により年収850万円超の会社員は、原則、増税。

税制改正では、所得金額調整控除も創設され、会社員の所得控除の制度は更に複雑となりました。

今回は、会社員に特に影響のある2020年度適用の基礎控除と給与所得控除の税制改正内容と、税制改正による申告書様式の変更内容について確認します。

1.基礎控除の見直し

働き方の多様化を踏まえ、特定の所得に限定される給与所得控除・公的年金等控除を10万円引き下げる一方、あらゆる所得に適用される基礎控除が10万円引き上げられます。また、高所得者に対しては税負担の軽減効果の必要性が乏しいとのことから、段階的に基礎控除は逓減・消失化することとされます。

🔎 基礎控除|国税庁タックスアンサー

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1199.htm

📚改正内容

①基礎控除額の一律10万円の引き上げ(38万円→48万円)。

②合計所得金額が2400万円を超える場合は控除額を逓減し、合計所得金額が2500万円を超える場合の基礎控除額は零(0円)。

💸税収増減見込額…国税関係

・給与所得控除・公的年金等控除から基礎控除への振替…370億円の減税

・基礎控除の逓減・消失化…350億円の増税

高所得者は基礎控除が逓減・消失化しますので、増税となります。

基礎控除が消失化する給与所得者で所得金額が2500万円超の人は14万人(国税庁平成29年の民間給与実態統計調査)。給与所得者全体の比率ではわずか0.3%ですので、基礎控除改正により増税となる会社員は限定されます。

🔎 民間給与実態統計調査結果(平成29年)|国税庁

https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan2017/minkan.htm

2.給与所得控除の見直し

基礎控除が10万円引き上げられる一方、給与所得控除は10万円引き下げられます。

また、給与所得控除の上限額が220万円から195万円に変更され、上限額が適用される給与収入も1000万円から850万円に引き下げされます。

🔎 給与所得控除|国税庁タックスアンサー

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

📚改正内容

①給与所得控除額の一律10万円の引き下げ。

②給与所得控除の上限額が適用される給与等の収入金額を850万円(改正前:1000万円)へ引き下げ。

③給与所得控除の上限額を195万円(改正前:220万円)へ引き下げ。

💸増減税収支見込額…国税関係

・給与所得控除の見直し…730億円の増税

年収850万円超は給与所得控除額の上限適用により増税となります。

ただし、子育て世帯や介護世帯に配慮し、新たに「所得金額調整控除」が創設されました。以下のA~Cのいずれかに該当する人に適用されます。

A:特別障害者に該当する人。

B:年齢23歳未満の扶養親族を有する人。

C:特別障害者である同一生計配偶者若しくは扶養親族を有する人。

850万円超の給与所得者で、かつ、所得金額調整控除も適用されない人は給与所得者の4%と試算されています。

3.申告書の見直し

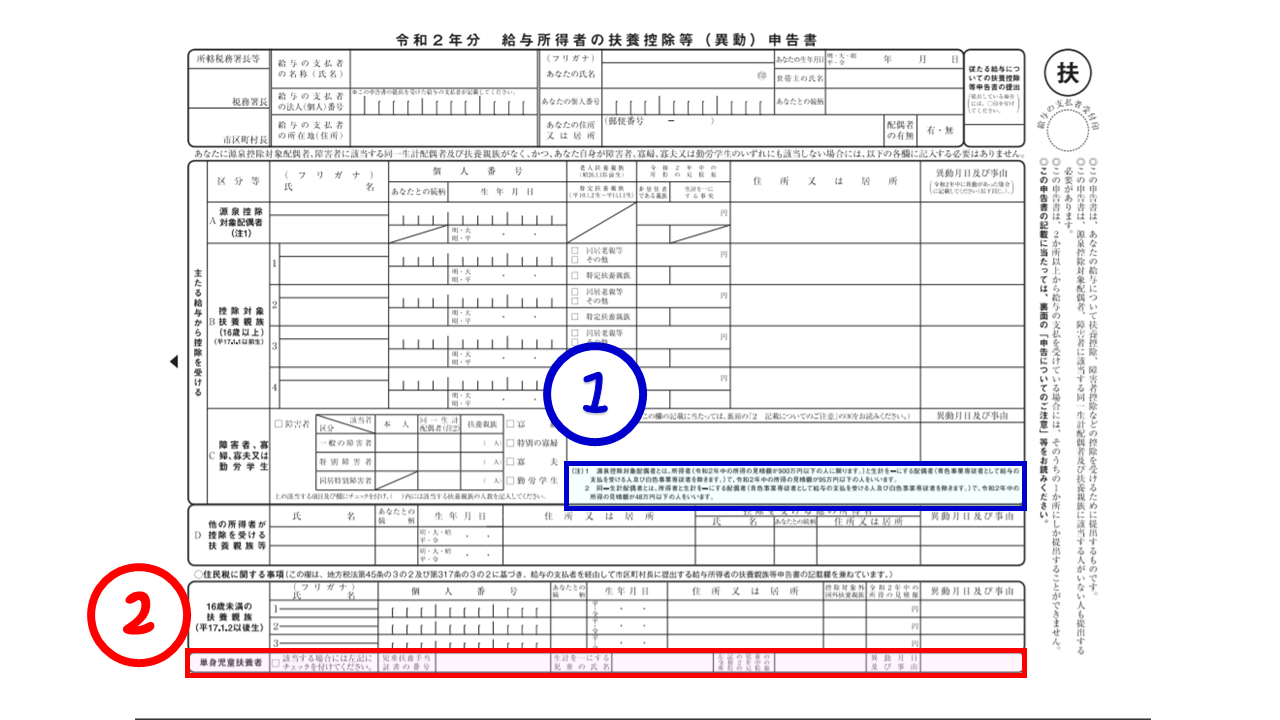

📒扶養控除申告書の見直し

扶養控除申告書の様式そのものに大きな見直しはありませんが、以下の2点が主たる見直し点となります。

①基礎控除が引上げられたことによる扶養親族等の所得の見積額の記載文言の変更

②「住民税に関する事項」に「単身児童扶養者」欄の追加

🔎[手続名]給与所得者の扶養控除等の(異動)申告|国税庁

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_01.htm

↓クリックで拡大↓

①の「所得の見積額」の記載変更は基礎控除の10万円引き上げにより注意書きや裏面説明の記載額が変更されます。

(所得控除を受けるための扶養親族等の合計所得金額要件等の改正)

・同一生計配偶者 38万円以下→48万円以下

・扶養親族 38万円以下→48万円以下

・源泉控除対象配偶者 85万円以下→95万円以下

・配偶者特別控除の対象となる配偶者 38万円超123万円以下→48万円超133万円以下

・勤労学生 65万円以下→75万円以下

🔎 各種控除等を受けるための扶養親族等の合計所得金額要件等の改正(令和2年分以降)|国税庁

http://www.nta.go.jp/users/gensen/haigusya/henkou.htm

②の「単身児童扶養者」は児童扶養手当を受給している未婚の父・母が所得者の場合は記入対象となります。

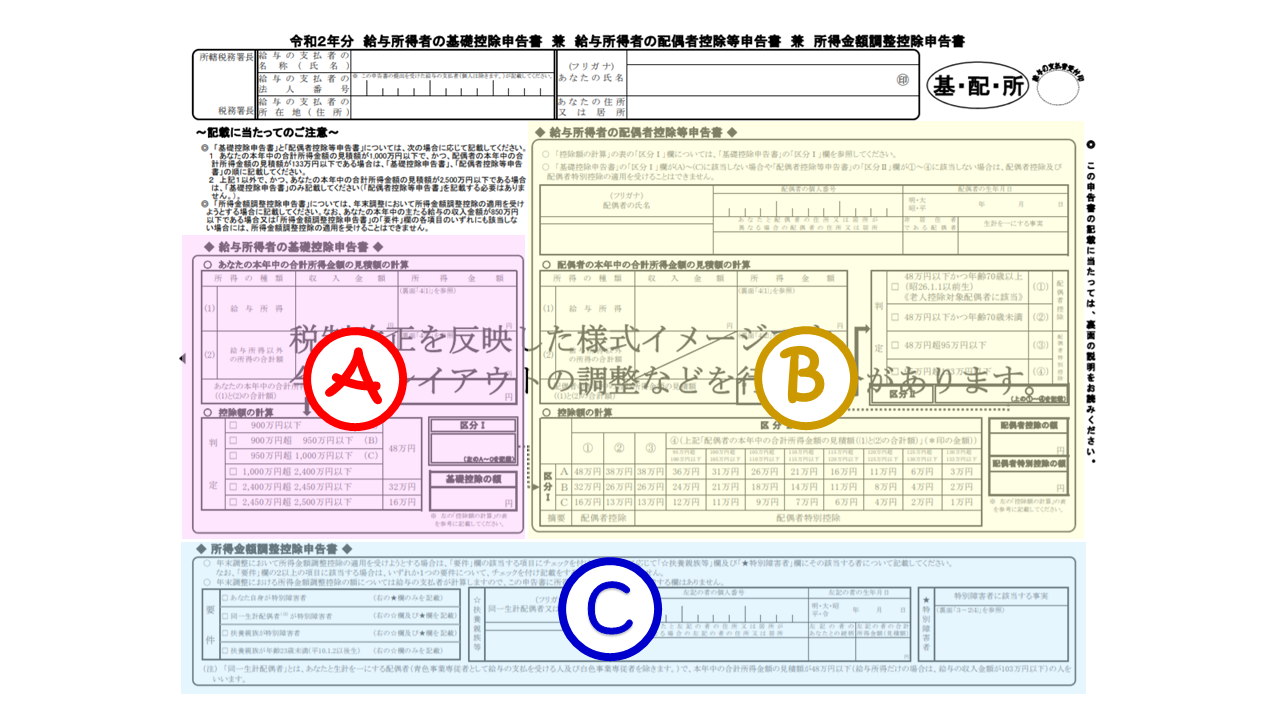

📒基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書の創設

基礎控除の見直し、所得金額調整控除の創設により、2020年度からは新たに「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」が新設されます。

3つの申告書を兼ねるものとなります。

🔎 変更を予定している年末調整関係書類(事前の情報提供)|国税庁

http://www.nta.go.jp/users/gensen/nenmatsu/index.htm

↓クリックで拡大↓

各申告書欄に記入を要する人を確認します。

A:基礎控除申告書

ほぼ全員。基礎控除の適用がない所得2500万円超の人は記入不要。

B:配偶者控除等申告書

本人所得が1000万円以下で、かつ、配偶者の所得が133万円以下の人。

C:所得金額調整控除申告書

本人の給与収入が850万円超で所得金額調整控除の所定の要件を満たす人。

最後に余談。

所得控除の見直しを決定した2018年度の税制改正では「たばこ税」の見直しも行われました。

その増税効果は単年度で国税1280億円、地方税1182億円。

「たばこ税🚬」は、効果が高い。

以上

written by tantosya-masao