令和6年6月より源泉徴収義務者である企業は定額減税の事務を行うことが必要となります。

定額減税の事務には、「月次減税事務」と「年調減税事務」の2つの事務で構成されます。

扶養家族の定額減税は所得者の所得税の控除対象とされますので、対象となる扶養家族を正確に特定することが必要です。

扶養家族は、原則、「扶養控除等(異動)申告書」と「配偶者控除等申告書」で確認することとなりますが、定額減税の対象となる扶養家族の全てを網羅できてはいません。

そのため、国税庁は「源泉徴収に係る申告書」と「年末調整に係る申告書」を新設しました。

様式としては、兼用様式となります。

また、「配偶者控除等申告書」の様式も改定し「年末調整に係る申告書」も兼用する様式に改定しました。

今回は、定額減税事務にあたり追加・改定された申告書の様式と提出対象者について、確認します。

1.【追加】源泉徴収に係る申告書兼年末調整に係る申告書(同一生計配偶者・扶養親族)

はじめに定額減税のために新たに追加された申告書を確認します。

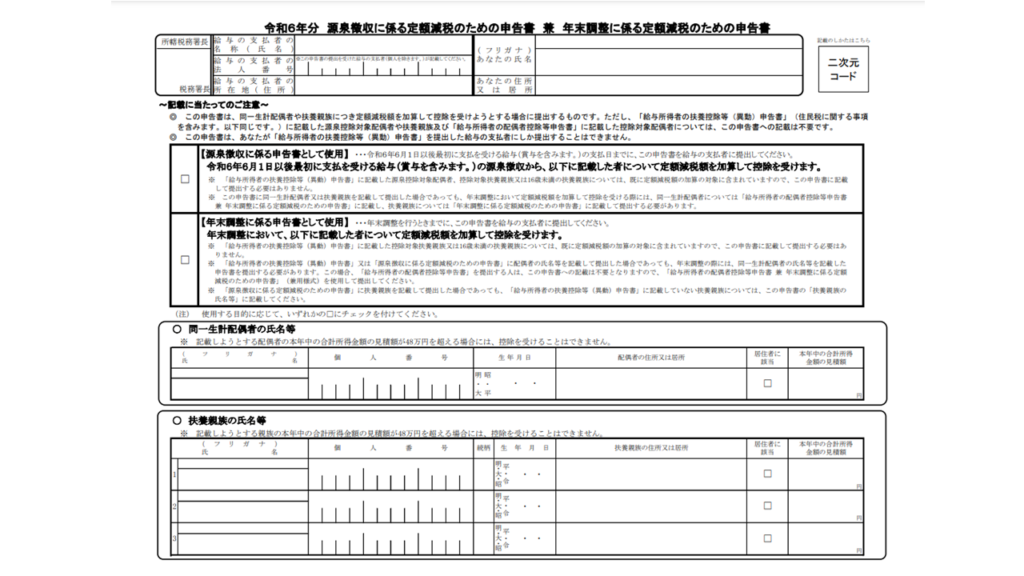

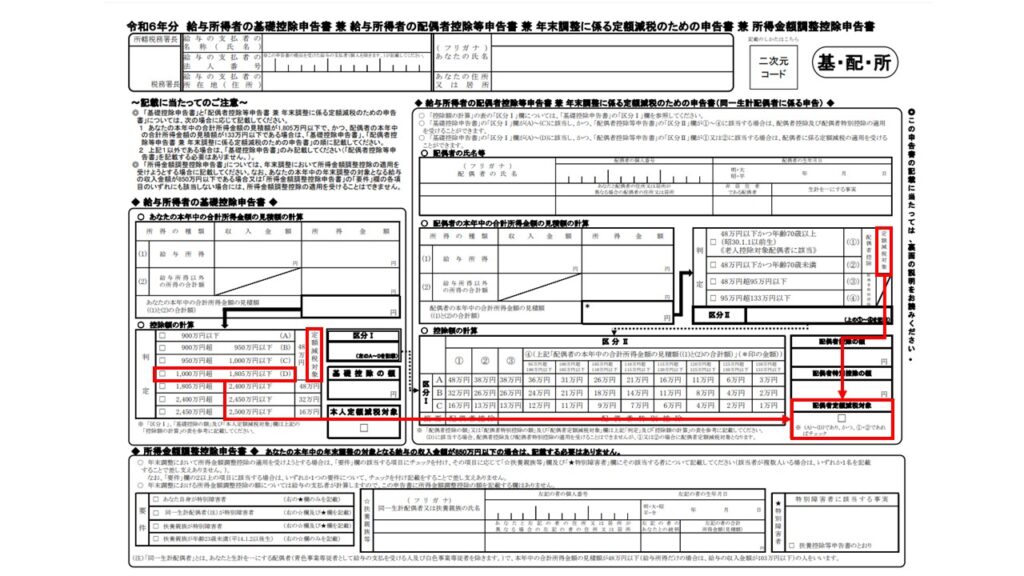

申告書の名称は「令和6年分源泉徴収に係る定額減税のための申告書兼年末調整に係る定額減税のための申告書」です。

様式は、以下です。

↓ クリックして拡大 ↓

本申告書の提出対象となるケースは、「扶養控除等(異動)申告書」に未記載の「同一生計配偶者」・「扶養親族」について定額減税額を加算して控除を受けようとする場合です。

具体的なケースとしては、以下の①・②です。

①所得者本人の所得が900万円超であるため、「扶養控除等(異動)申告書」に記載する源泉控除対象配偶者に該当しない同一生計配偶者がいる場合。

②所得税の計算に影響しないことから、「扶養控除等(異動)申告書」に未記載の年少扶養親族(16歳未満の扶養親族)がいる場合。

②については、提出済の「扶養控除等(異動)申告書」の「住民税に関する事項」に16歳未満の扶養親族を記載して、再提出することでも足ります。

「源泉徴収に係る申告書兼年末調整に係る申告書」には、申告書の使用目的欄として、月次減税(源泉徴収に係る申告書)と年調減税(年末調整に係る申告書)のチェック欄が設けられています。

「源泉徴収に係る申告書」として使用する場合は、令和6年6月1日以後最初に支払を受ける給与賞与の支払日までに源泉徴収義務者(支払者)に提出することが必要です。

「年末調整に係る申告書」としても使用する場合は、あわせてチェックすることが必要です。

なお、「源泉徴収に係る申告書兼年末調整に係る申告書」は令和7年1月10日の翌日から7年間(令和14年1月10日まで)保存することが源泉徴収義務者に求められます。

2.【改定】配偶者控除等申告書兼年末調整に係る申告書(同一生計配偶者)

「配偶者控除等申告書兼年末調整に係る定額減税のための申告書」の様式は以下です。

↓ クリックして拡大 ↓

「配偶者控除等申告書」は配偶者控除又は配偶者特別控除を受けるために提出しますが、所得者の所得税の定額減税の控除対象となるのは配偶者控除の対象者です。

配偶者特別控除の対象となる配偶者の所得は48万円を超えているため同一生計配偶者には該当しません。

配偶者特別控除の対象となる配偶者は、配偶者本人の所得より定額減税が実施されます。

ここで話しを戻しますが、定額減税の対象となるのは同一生計配偶者です。

所得者本人の所得が1000万円超の場合は配偶者の所得が48万円以内であっても、配偶者控除は適用されません。

そのため、配偶者控除の対象外だが、同一生計配偶者に該当する場合のチェック欄として「配偶者定額減税対象」の欄が設けられました。

所得者本人の所得が「1000万円超1805万円以下」、配偶者の所得が「48万円以下」の場合にチェックすることとなります。

最後にまとめ。

・定額減税事務の開始にあたり「源泉徴収に係る申告書兼年末調整に係る申告書」が新設された。

・「源泉徴収に係る申告書兼年末調整に係る申告書」は源泉控除対象配偶者に該当しない同一生計配偶者や「扶養控除等(異動)申告書」に未記載の年少扶養親族がいる場合に提出する。

・「配偶者控除等申告書」は「年末調整に係る申告書」も兼用する様式に改定され、配偶者控除の対象とならない同一生計配偶者のチェック欄が設けられた。

以上

written by tansosya-masao