令和6年6月1日より、定額減税が開始されました。

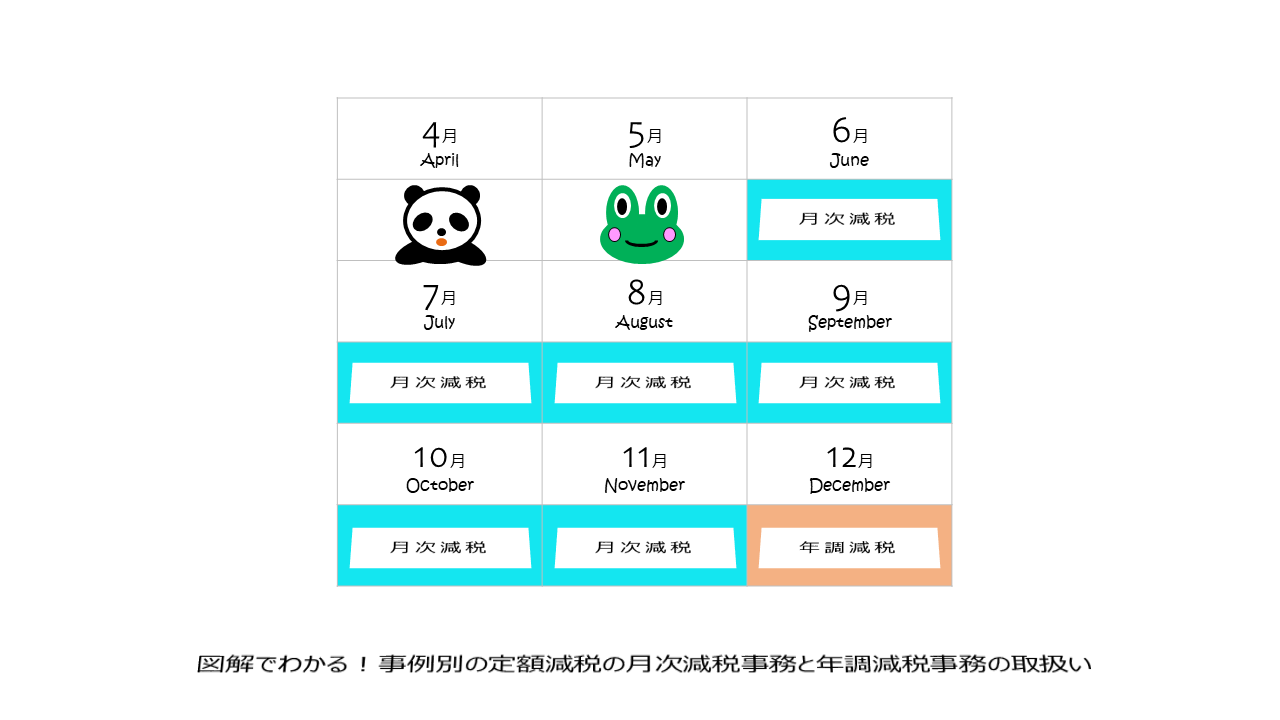

源泉徴収義務者である企業が行う所得税の定額減税事務には「月次減税」と「年調減税」の2つの事務があります。

定額減税の事務を複雑にしている要因の一つが、この2つの事務の併用です。

6月から月次減税事務を開始し、12月の年調減税事務まで、半年にわたり、企業は従業員個々人の状況に応じた事務を行う手間が発生します。

今回は、代表的な事例に応じた定額減税の2つの事務の対応について図解により理解します。

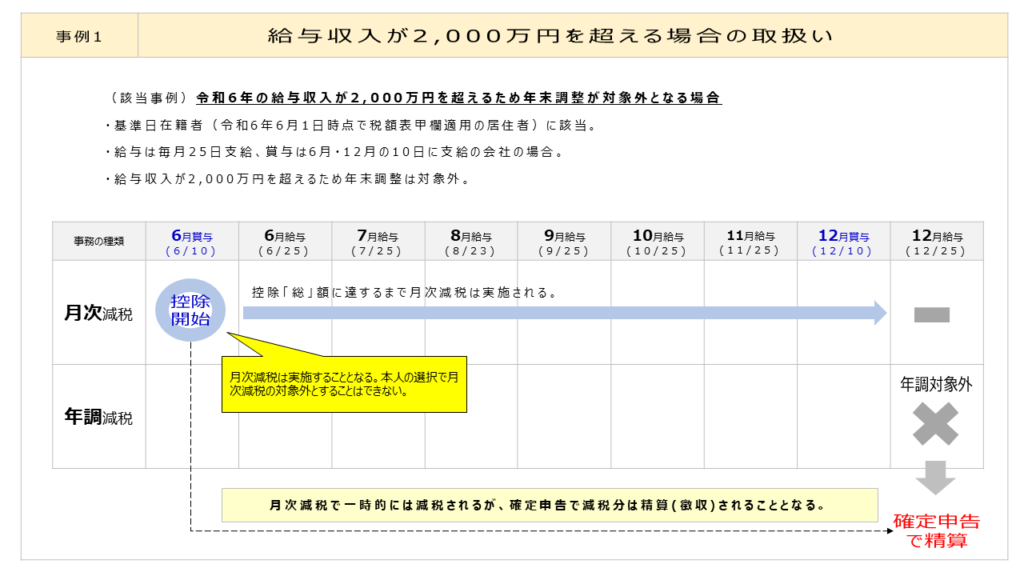

1.給与収入が2,000万円を超える場合の取扱い

令和6年分の所得税に係る合計所得金額が1,805万円を超える人は、定額減税は対象外です。

所得が給与所得の場合、給与収入2,000万円(子ども等を有する場合の所得金額調整控除の適用者は給与収入2,015万円)を超えると、合計所得金額は1,805万円超となります。

合計所得金額1,805万円を超える場合、定額減税は対象外となりますが、月次減税の実施は必要です。

月次減税による控除額は、年末調整又は確定申告において最終的な年間の所得税額と定額減税額との精算が行われます。

つまり、所得が高い人も、月次減税事務により一時的な減税実施よりお金が還付されるが、確定申告により一時的な減税分は精算(徴収)されることとなります。

なお、給与収入が2,000万円を超え定額減税の適用は受けられないと見込まれる従業員から「月々の給与等から月次減税額を控除しないでほしい」という申出があった場合も、控除対象者は一律に減税額の控除を受けることとなるため、控除対象者は控除要否を選択することはできません。

↓ クリックして拡大 ↓

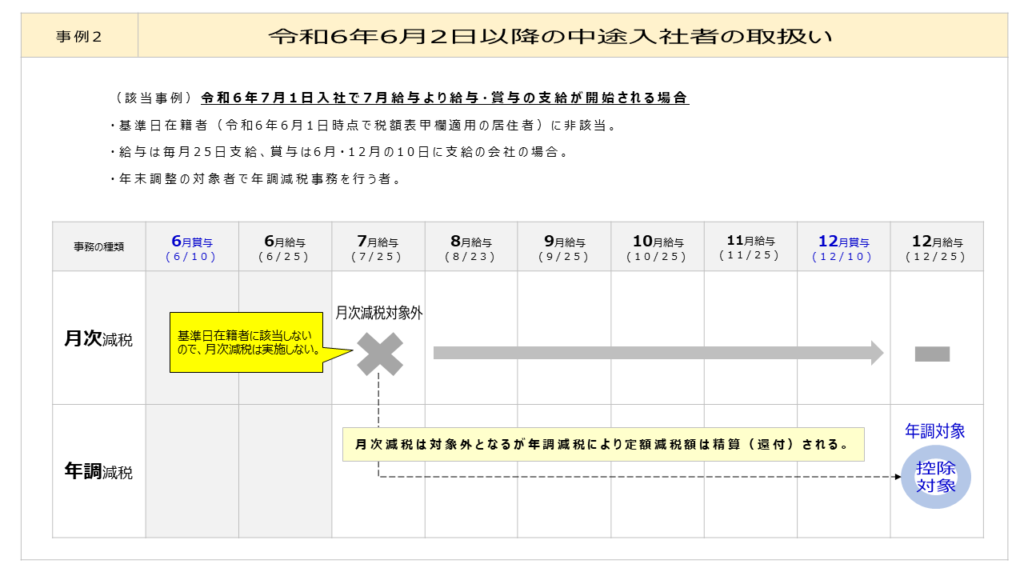

2.令和6年6月2日以降の中途入社者の取扱い

月次減税事務の対象となるのは、基準日在籍者です。

基準日在籍者とは、令和6年6月1日現在、給与支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者です。

よって、令和6年6月2日以降の中途入社者は、基準日在籍者に該当しないことから、月次減税は対象外なります。

一方で、中途入社者が年末調整の対象であれば、年末調整の際に、年調減税は対象となります。

↓ クリックして拡大 ↓

なお、令和6年6月2日以降にグループ会社から転籍者として受け入れした者も、転籍前の会社を退職し転籍後の会社に就職したこととなりますので、中途入社者と同様の取扱いとなります。

3.令和6年6月2日以降の復職者の取扱い

令和6年6月1日時点では休職中のため、給与賞与の支給がない場合であっても、基準日在籍者であれば月次減税の対象となります。

よって、復職後は、月次減税の対象となり、年末調整の対象者であれば年末調整の際に年調減税も実施されることとなります。

↓ クリックして拡大 ↓

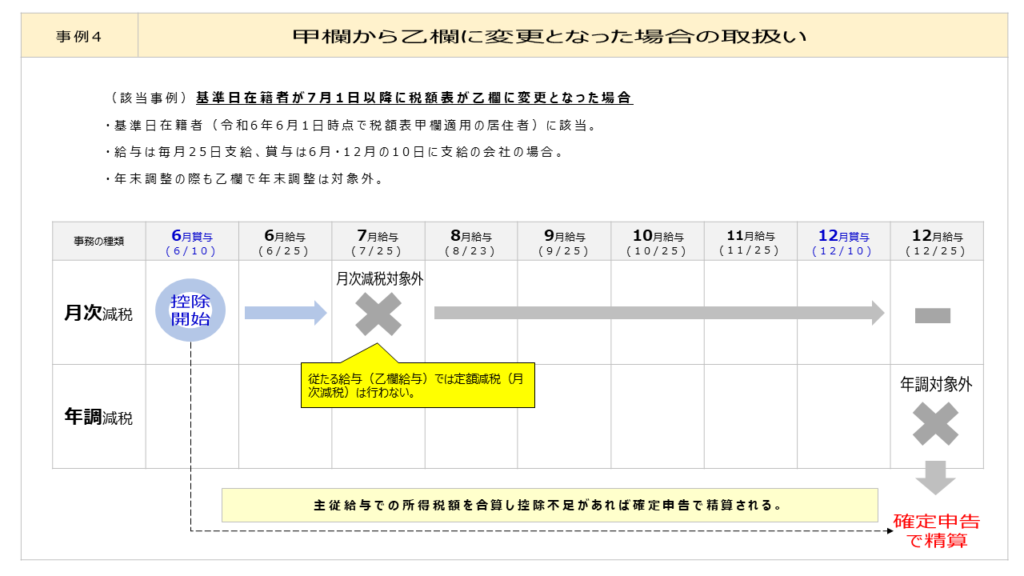

4.基準日在籍者が税額表乙欄に変更となった場合の取扱い

定額減税額は、主たる給与(税額表甲欄適用)の支払者のもとでのみ控除されることになっています。

よって、基準日在籍者で月次減税の対象者であっても、従たる給与(税額表乙欄適用)の取扱いとなった以降は、月次減税は実施しないこととなります。

乙欄適用者は、年末調整は対象外となりますので年調減税も対象外です。

↓ クリックして拡大 ↓

最終的な定額減税の精算は、確定申告で精算されることとなります。

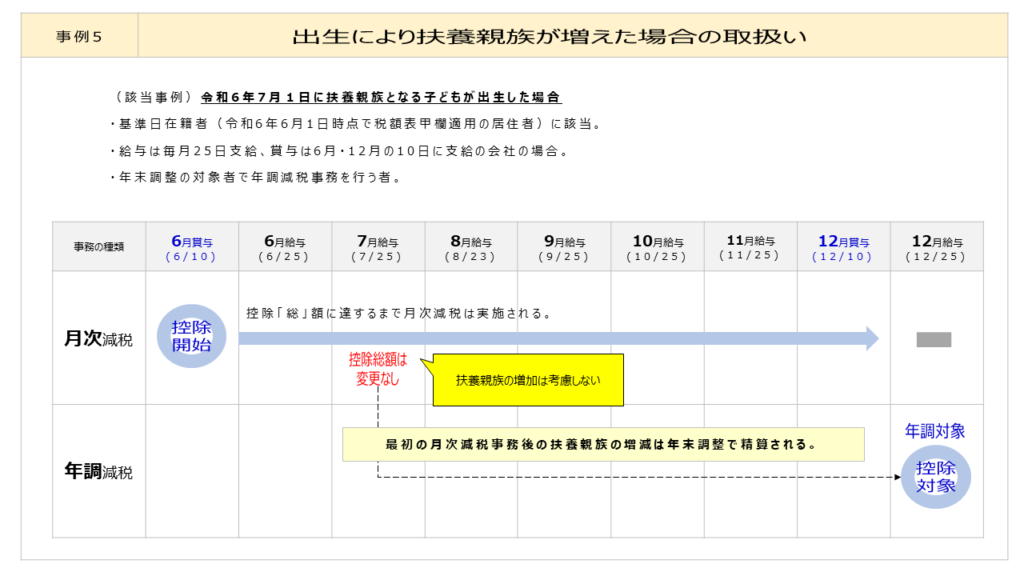

5.出生により扶養親族が増えた場合の取扱い

月次減税額は、最初の月次減税事務の際の同一生計配偶者と扶養親族の数により決定します。

最初の月次減税事務後に子どもの出生等により扶養親族が増えた場合であっても、月次減税の総額に変更はありません。

↓ クリックして拡大 ↓

扶養親族の増減は年調減税により精算されることとなります。

以上

written by tantosya-masao