2017年の税制改正により配偶者控除と配偶者特別控除の見直しが行われ、2018年の所得税から適用されています。

改正のポイントは、本人と配偶者の所得です。

今回は、配偶者控除と配偶者特別控除の制度を6つの質問で理解することとします。

1.配偶者要件

所得要件の前に配偶者要件について再確認します。配偶者要件は2017年の税制改正以前と変更はありません。

→→Yes

Q2に進む⤵

⇢⇢No

配偶者控除も配偶者特別控除も適用されません。

社会保険の扶養とは異なり、所得税法上の配偶者は「内縁関係(事実婚)」は認められません。

→→Yes

Q3に進む⤵

⇢⇢No

配偶者控除も配偶者特別控除も適用されません。

-所得税基本通達2-47(生計を一にするの意義)-

2-47 法に規定する「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうものではないから、次のような場合には、それぞれ次による。

(1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

→→Yes

Q4に進む(所得要件へ)⤵

⇢⇢No

配偶者控除も配偶者特別控除も適用されません。

青色事業専従者として給与の支払を受ける人及び白色事業専従者は除かれます。

2.所得要件

配偶者要件を満たしていることを確認したら、所得要件を確認しましょう。

→→Yes

Q5に進む⤵

⇢⇢No

配偶者控除も配偶者特別控除も適用されません。

→→Yes

Q6に進む⤵

⇢⇢No

配偶者控除も配偶者特別控除も適用されません。

→→Yes

配偶者控除が適用されます。

⇢⇢No

配偶者特別控除が適用されます。

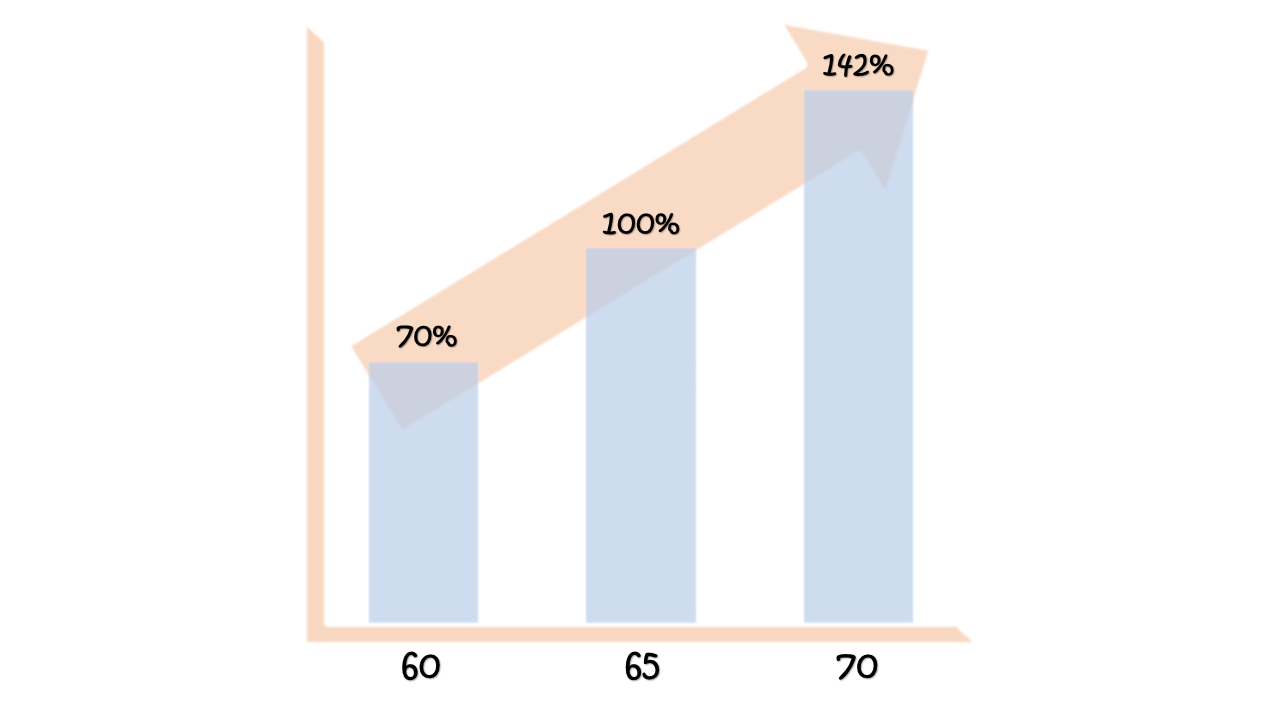

3.所得控除額

配偶者控除又は配偶者特別控除が適用される場合の所得控除額を確認しましょう。本人と配偶者の所得が重なるところが所得控除額となります。

↓↓ クリックで拡大 ↓↓

.png)

なお、配偶者控除が適用される配偶者の年齢が70歳以上の場合は、老人控除対象配偶者として配偶者控除の額に10万円が加算されます。年齢は当該年の12月31日の現状で判断します。

最後に補足です。

配偶者控除と配偶者特別控除の適用関係が理解できたら、次の2つの用語と影響も理解しておきましょう。

・「源泉控除対象配偶者」

本人所得900万円(給与収入1120万円)以下、かつ、配偶者所得85万円(給与収入150万円)以下で生計を同じくする配偶者。

源泉控除対象配偶者に該当する場合は、会社は源泉所得税額の算出にあたり、扶養親族等の数に1人を加算し源泉税額の計算を行うこととなります。

・「同一生計対象配偶者」

配偶者所得38万円(給与収入の場合103万円)以下で生計を同じくする配偶者。

同一生計対象配偶者は、配偶者控除又は配偶者特別控除のいずれも適用されない本人所得1000万円(給与収入の場合1220万円)超であっても、配偶者所得が38万円以下であれば該当します。これは税制改正前の「控除対象配偶者」と同義です。

本人所得が高い場合であっても、配偶者が同一生計対象配偶者に該当し、かつ、配偶者が障害者に該当する場合は「障害者控除」を受けることができます。

以上

written by soudanin-hajime