1005_担当者まさおの体系整理

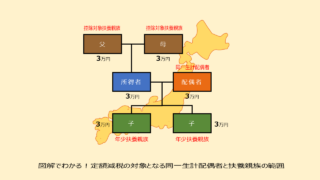

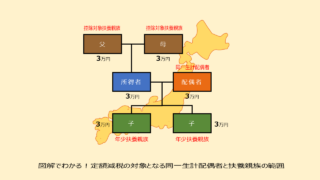

1005_担当者まさおの体系整理 図解でわかる!定額減税の対象となる同一生計配偶者と扶養親族の範囲

令和6年6月から、所得税3万円、個人住民税1万円の定額減税が開始されます。 会社員の定額減税事務は、個人住民税は市区町村での対応となりますが、所得税については源泉徴収義務者である企業での対応が必要です。 定額減税の事務にあたり、まず初めに行...

1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1003_相談員はじめの9つの質問

1003_相談員はじめの9つの質問  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理