平成24年就業構造基本調査(総務省)によると、副業している雇用者は約200万人。雇用者全体でみると、3.4%の割合となっています。

本業収入階級別の副業者割合を確認すると、本業で年収200万円未満と年収1000万円以上の階級での副業割合が高く、二極化していることがわかります。

副業は長らく就業規則で禁止されてきました。

厚生労働省のモデル就業規則でも「許可なく他の会社等の業務に従事しないこと。」と規定されてきましたが、政府の働き方改革実現会議における副業推進の方向性を受け、現在は「労働者は、勤務時間外において、他の会社等の業務に従事することができる。」(平成31年3月版)と改定されました。

🔎 モデル就業規則について|厚生労働省

副業解禁により、これまで副業者割合が低かった年収200~1000万円の層の副業を促進し、労働力人口の確保や個人の能力・環境に応じた働き方が実現できると期待されています。

一方、企業においては、二重就業者をどのように雇用管理するかが課題です。

今回は副業解禁により、二重就業者の労働・社会保険法制と税金に関する課題や取扱いを6つの留意点として整理しました。

なお、本記事における二重就業者とは、本業も副業も雇用者(会社員)である場合を想定しています。

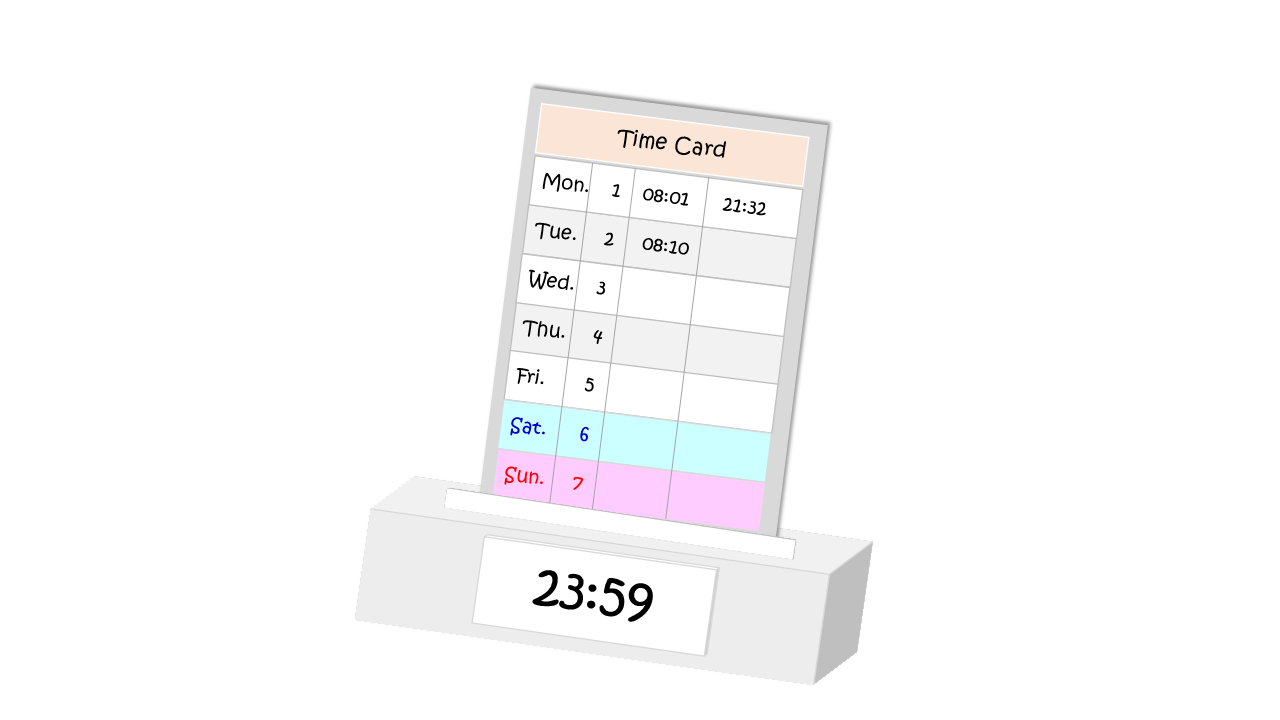

1:労働時間

はじめに、労働時間の通算措置について確認します。

労働基準法38条では、「労働時間は、事業場を異にする場合においても、労働時間に関する規定の適用については通算する」と規定されています。

事業場を異にする場合は、事業主を異にする場合も含みます(昭和23年5月14日基発769号)。

よって、1日8時間・1週40時間の法定労働時間の規制は、本業と副業の労働時間を通算した時間により判定することとなります。

ここで問題となるのが、割増賃金の支払義務者が本業と副業のいずれの会社になるかという点です。

選択肢は、次の3つです。

①法定時間外に使用した事業主の負担

行政通達(昭和23年10月14日基収2117号)では「法定時間外に使用した事業主は法第37条に基き、割増賃金を支払わなければならない」とされ、法定時間外に使用した事業主を支払義務者としています。

②労働契約を後から締結した事業主の負担

平成16年に行われた仕事と生活の調和に関する検討会議(厚生労働省労働基準局)の関係資料(いわゆるマルチジョブホルダーに関する現行の労働時間規制について)では、「通常は、当該労働者と時間的に後で労働契約を締結した事業主と解すべきであろう」とされ、労働契約を後から締結した事業主を支払義務者としています。

③契約労働時間を超えて労働させた事業主の負担

前述②の関連資料にはただし書きがあり、「ただし、・・・(中略)・・・その労働者を一定時間以上使用することにより、時間外労働させることとなった使用者が違反者となる。必ずしも1日のうちの後の時刻の使用者でもないし、また後から雇入れた使用者でもない。」とされ、雇用契約上の時間を超えて労働させた事業主を支払義務者とすることも記述されています。

いずれの選択肢であっても、本業と副業の事業主が別の事業主に使用された時間を把握することが必要となりますが、現実的ではないでしょう。

二重就業者の労働時間管理は、長時間労働の規制も含め、今後の議論が待たれます。

※厚生労働省はガイドラインのQ&Aで割増賃金の支払義務について回答しています。

🔎 副業・兼業の促進に関するガイドラインQ&A(厚生労働省)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000192188.html

Q.自社、副業・兼業先の両方で雇用されている場合の、労働基準法における労働時間等の規定の適用はどうなるのか。

A.労働基準法第38条では「労働時間は、事業場を異にする場合においても、労働時間に関する規定の適用については通算する」と規定されており、「事業場を異にする場合」とは事業主を異にする場合をも含みます。

労働時間を通算した結果、労働基準法第32条又は第40条に定める法定労働時間を超えて労働させる場合には、使用者は、自社で発生した法定外労働時間について、同法第36条に定める時間外及び休日の労働に関する協定(いわゆる36(サブロク)協定)を締結し、また、同法第37条に定める割増賃金を支払わなければなりません。

このとき、労働基準法上の義務を負うのは、当該労働者を使用することにより、法定労働時間を超えて当該労働者を労働させるに至った(すなわち、それぞれの法定外労働時間を発生 させた)使用者です。

従って、一般的には、通算により法定労働時間を超えることとなる所定労働時間を定めた労働契約を時間的に後から締結した使用者が、契約の締結に当たって、当該労働者が他の事業場で労働していることを確認した上で契約を締結すべきことから、同法上の義務を負うこととなります。

通算した所定労働時間が既に法定労働時間に達していることを知りながら労働時間を延長するときは、先に契約を結んでいた使用者も含め、延長させた各使用者が同法上の義務を負うこととなります。

2:労災保険

労災保険の課題は、二重就業者が被災した場合の給付基礎日額です。

給付基礎日額とは、労災保険給付の基礎となる額です。

労災保険は事業場単位で適用され、二重就業者は本業と副業のそれぞれの事業場で労災保険が適用されることとなります。

現行制度では、二重就業者の給付基礎日額は、被災事業場における給付基礎日額により、労災保険給付が行われることとなり、被災者の生活保障の面で十分とはいえません。

複数事業場の賃金を合算し給付基礎日額とする方式も今後は検討されるでしょう。

二重就業者の通勤災害の取扱いについて、以下、補足です。

通達(平成18年3月31日基発第331042号)では、「事業場間移動は当該移動の終点たる事業場において労務の提供を行うために行われる通勤であると考えられ、当該移動の間に起こった災害に関する保険関係の処理については、終点たる事業場の保険関係で行うものとしていることによるものである」とされています。

よって、本業での勤務後に副業での勤務先に向かう途中の事故であれば、副業先の保険関係で行うこととなります。

3:雇用保険

二以上の事業主の適用事業に雇用される者の雇用保険被保険者資格は、生計を維持するに必要な主たる賃金を受ける雇用関係についてのみ被保険者となります。

よって、二重就業者は本業先でのみ雇用保険被保険者となり、副業先では被保険者資格は取得されません。

雇用保険における課題としては、二重就業者がいずれの勤務先においても、雇用保険法第6条の適用除外に該当する場合です。

いずれの勤務先でも適用除外となるため、失業手当を受けることはできません。

4:社会保険(健康保険・厚生年金保険)

社会保険分野では、二重就業者の制度としては確立されています。

本業先と副業先のいずれにおいても、社会保険の適用要件を満たす場合は、「健康保険・厚生年金保険被保険者所属選択届・二以上事業所勤務届」を提出し、双方の事業所で給与天引きが必要となります。

🔎 複数の事業所に雇用されるようになったときの手続き|厚生労働省

https://www.nenkin.go.jp/service/kounen/jigyosho-hiho/hihokensha1/20131022.html

あくまでも社会保険の加入要件を満たすか否かの判断は、各事業所単位で行われるため、月額賃金や労働時間等を合算して判断することはされません。

厚生労働省のガイドラインでも、適用要件が事業所ごとに判断される旨、明記されています。

🔎 副業・兼業の促進に関するガイドライン(厚生労働省)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000192188.html

適用要件は事業所ごとに判断します。このため、複数の雇用関係に基づき複数の事業所で勤務する者が、いずれの事業所においても適用要件を満たさない場合、労働時間等を合算して適用要件を満たしたとしても、社会保険は適用されません。

会社勤務をしながら、自分で法人を設立し代表取締役となる場合は、いずれの事業所においても社会保険適用要件を満たすことが想定されます。

社会保険の手続としては、副業が雇用者でなく事業者である場合は、企業側も留意が必要です。

5:所得税

二重就業者の給与所得の課税方式も確立されています。

本業先(主たる給与)は「甲欄」、副業先(従たる給与)は「乙欄」で源泉課税することとなります。

🔎 2か所以上から給与をもらっている人の源泉徴収|国税庁

http://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2520.htm

乙欄の源泉徴収票は原則、年末調整に含めることはできませんので、二重就業者は確定申告をすることが必要です。

🔎 所得税(確定申告書等作成コーナー)|国税庁

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kakutei.htm

なお、主たる給与の勤務先(本業先)で年末調整を行った場合で、従たる給与の勤務先(副業先)の収入額が年20万円以下のとき、確定申告は原則不要です。

🔎 給与所得者で確定申告が必要な人|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

副業収入が20万円以下の場合は、所得税は確定申告不要となりますが、住民税は申告が必要です。留意しましょう。

6:住民税

企業は従業員の住民税については、地方税法により特別徴収(給与天引)を義務づけられています。

―地方税法 第321条の3―

(給与所得に係る個人の市町村民税の特別徴収)

第321条の3 市町村は、納税義務者が前年中において給与の支払を受けた者であり、かつ、当該年度の初日において給与の支払を受けている者(支給期間が1月を超える期間により定められている給与のみの支払を受けていることその他これに類する理由があることにより、特別徴収の方法によつて徴収することが著しく困難であると認められる者を除く。以下この条及び次条において「給与所得者」という。)である場合においては、当該納税義務者に対して課する個人の市町村民税のうち当該納税義務者の前年中の給与所得に係る所得割額及び均等割額の合算額は、特別徴収の方法によつて徴収するものとする。ただし、当該市町村内に給与所得者が少ないことその他特別の事情により特別徴収を行うことが適当でないと認められる市町村においては、特別徴収の方法によらないことができる。

2~4 略

企業側の副業チェックにも、市区町村からの「特別徴収税額の決定通知書」が使用されてきました。

個人交付の通知書には「主たる給与以外の合算所得区分」の欄が設けられており、所得区分欄の「*」を確認することで、本業先の給与所得以外の所得の有無を確認することができました。

最近は個人情報保護の観点から、所得欄の保護シール貼付や、通知書そのものが圧着式となっている市区町村が増えたため、副業収入の有無を確認することが難しくなっています。

副業容認時はあくまでも社員の自己申告ベースの管理にならざるを得ないことが前提となるでしょう。

今回の記事の二重就業者は、雇用者として本業と副業を持つ場合を前提としていますが、フリーランスとして副業や兼業を行う場合も今後は増えていくことが想定されます。

多様な人材を確保し活用することは、業績にも大きな影響をもたらします。

人事制度設計者は、自社にとって最適な雇用管理制度を策定することが急務です。

以上

written by syaroshi-tsutomu