1005_担当者まさおの体系整理

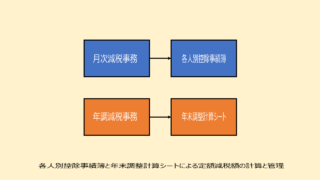

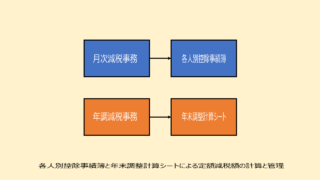

1005_担当者まさおの体系整理 各人別控除事績簿と年末調整計算シートによる定額減税額の計算と管理

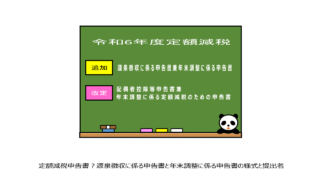

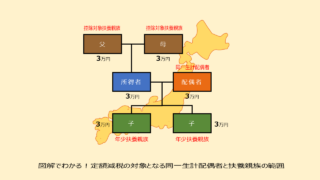

令和6年6月より源泉徴収義務者である企業は定額減税の事務が開始されます。 所得税の定額減税の事務は、「月次減税事務」と「年調減税事務」の二つの事務が必要です。 国税庁の定額減税特設サイトでは、パンフレットやQ&A、動画などによる事務手続きの...

1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1003_相談員はじめの9つの質問

1003_相談員はじめの9つの質問  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理  1005_担当者まさおの体系整理

1005_担当者まさおの体系整理